贈与について

被相続人が死亡する前に自身の財産を贈与する事を生前贈与といい、主に以下の目的のため活用されるケースがございます。

- 被相続人の死後、遺産を巡る相続争いを未然に防ぐため

- 遺産相続の際に遺産価額を下げて相続税対策を行うのに有効

だからといって、うまく活用しなければ生前贈与に対してかかる税が、かえって相続税よりも高くついてしまうことがありますので注意が必要です。

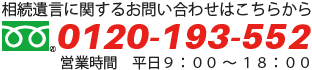

当司法書士事務所は、大切な財産をより有効に次の世代に遺せるよう、最善のサポートをいたします。

贈与税に関する、いくつかの制度

基礎控除

贈与税は、一年間に受けた贈与の合計額が110万円以下であれば基礎控除が認められており、贈与を受けた金額の合計額から、110万円分の控除後の価額について課税されます。したがって、年間110万円以内の贈与であれば、贈与税は課税されません。この基礎控除を利用して数年に渡り贈与することで、相続税対策を行うことが可能になります。

配偶者控除

婚姻期間が20年以上である配偶者から、居住用不動産又は居住用不動産を取得するための金銭で贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)されます。

相続時清算課税制度

親から消費をする世代への贈与をスムーズにするために、相続税と贈与税を一体化した新しい制度です。贈与時に、まず贈与財産に対する贈与税を納付します。

その後、親(贈与者)が亡くなった時にその贈与財産の贈与時の価額と相続財産の価額とを合計した金額を基に相続税額を算出し、そこから生前贈与を受けた時に納付した贈与税額を控除することにより贈与税・相続税を通じた納税を行うものです。

贈与税の申告手続き

1月1日~12月31日までの1年間に贈与された財産の合計額を、その翌年の2月1日から3月15日までの間に税務署へ申告書を提出しなければなりません。

申告書には課税価格や贈与税額等を記載し、決められた書類を添付する必要がありますので注意が必要です。